Uma das dúvidas mais comuns na hora de abrir uma empresa está relacionada com a opção pelo regime tributário. Afinal, o empreendedor precisa saber o que é melhor para a sua empresa optar pelos Simples Nacional ou pelo Lucro Presumido?

Escolher o regime tributário de forma errada, pode tornar o negócio mais oneroso, uma vez que a empresa precisará contribuir para uma maior carga tributária.

Mas, fique tranquilo, o Eucontador irá detalhar para você cada um dos regimes, para que você entenda qual deles é o mais benéfico para a sua empresa.

Verifique o Enquadramento da Atividade da Empresa

No nosso exemplo estamos levando em consideração uma empresa que trabalha com cursos online. De acordo com a tabela de atividades do Simples Nacional, empresas que possuem este tipo de atividade devem ser enquadradas no anexo III.

Consideramos para esta avaliação o CNAE (Classificação Nacional de Atividades Econômicas): 8599-6/99 – Outras atividades de ensino não especificadas anteriormente.

Optante pelo Simples Nacional

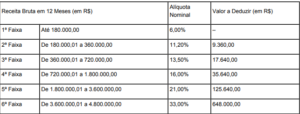

Vejamos agora a tabela do anexo III

Como podemos observar as alíquotas possuem 6 faixas, estipuladas de acordo com o faturamento anual da empresa e o percentual do tributo poderá variar entre 6% a 33%, a depender do faturamento e com deduções aplicáveis.

Para que a compreensão fique mais fácil, vamos a um exemplo prático, através de dados simulados.

Suponhamos que determinada empresa de cursos online obteve um faturamento no ano anterior de R$ 340.000,00. Sendo o seu faturamento em Janeiro de 2019 de R$ 30.000,00.

Com base nessas informações realizaremos o seguinte cálculo: R$ ((340.000,00 X 11,2%) – 9.360,00) /340.000,00 = 0,0845 ou 8,45%

Esta será portanto a alíquota aplicada sobre o faturamento do mês corrente: R$ 30.000,00 x 8,45% = R$ 2.535,00

* 11,2% corresponde a alíquota da segunda faixa do anexo III

* R$ 9.360,00 corresponde a parcela a deduzir da segunda faixa do anexo III

Como podemos observar, caso a empresa tenha optado pelo Simples Nacional, contribuiria com o valor de R$ 2.535,00 para o Simples Nacional.

Desta vez comentei um pouco se realmente vale a pena uma empresa de Tecnologia iniciar suas atividades no Simples Nacional.

Optante pelo Lucro Presumido

Caso a empresa escolha pelo Regime no Lucro Presumido, seriam aplicadas sobre o seu faturamento os seguintes tributos e alíquotas:

- IR: 4,8%

- CSLL: 2,88%

- PIS: 0,65%

- COFINS: 1,65

- ISS 2% a 5%

As alíquotas acima foram retiradas da legislação tributária, tendo como base uma empresa enquadrada no Lucro Presumido para prestação de serviços educacionais.

A alíquota de ISS pode variar entre 2% e 5%, de acordo com o município.

Vamos considerar em nosso cálculo a mesma receita do tópico anterior: R$ 30.000,00.

A soma das alíquotas dos tributos federais seria de 9,9%, vamos ao cálculo sobre a receita:

R$ 30.000,00 X 9,9% = R$ 2.970,00

Agora é preciso calcular o ISS, imposto este devido ao munícipio de prestação do serviço, vamos considerar a alíquota mínima de 2%.

R$ 30.000,00 x 2% = R$ 600,00

Somando os valores apurados, iremos encontrar o total de R$ 3.570,00.

Simples Nacional x Lucro Presumido

Como foi possível observar em nosso exemplo prático, a empresa optante pelo simples nacional teria uma carga tributária inferior em relação aquela que optou pelo Lucro Presumido.

Porém é preciso ressaltar que esta não é uma verdade absoluta, uma vez que os cálculos levam em conta uma série de informações como o faturamento da empresa e a sua atividade fim.

A princípio entendemos que o regime Simples Nacional seria mais vantajoso, porém recomendamos fortemente a consulta a um profissional da contabilidade para seja analisada e determinada a melhor opção. É preciso compreender que nem sempre o que é mais vantajoso para uma empresa será para outra e vice-versa.

Verifique as Obrigações Acessórias

Além das contribuições com o fisco através dos impostos, todas as empresas possuem algumas obrigações acessórias com o governo, como a entrega de declarações e documentos digitais.

Este é um ponto relevante ao considerar a opção pelo Regime Simples Nacional, uma vez que as empresas enquadradas neste regime contam naturalmente com uma gama menor de obrigações acessórias, visto que uma das ideias do Simples é a redução da burocracia, favorecendo assim o microempreendedor.

Tendo em vista ainda, o menor número de obrigações acessórias, as empresas enquadradas no Simples Nacional, conseguem negociar menores honorários contábeis, quando comparadas a empresas do Lucro Presumido e além disso possuem outros benefícios previstos em lei, como por exemplo a prioridade na participação de licitações públicas.

Qual a melhor opção para uma Empresa de Curso Online?

Apesar de no primeiro momento o Regime Simples Nacional se mostrar mais atrativo, é impossível precisar o regime tributário ideal para cada empresa sem a análise de diversas variáveis e informações.

A melhor opção neste caso, é não colocar a sua empresa no risco de pagar maiores tributos e sofrer multas, dificultando a sua sobrevivência e concorrência no mercado. Para auxiliar você nesta jornada, é muito importante a contratação de uma empresa de serviços contábeis séria e com profissionais qualificados para prestar a você e a sua empresa o melhor atendimento em conjunto com as melhores opções fiscais e contábeis para o seu negócio, a luz da legislação brasileira.

Finalizei este conteúdo denso, acesse: https://eucontador.com.br/simples-nacional-2020-para-empresa-de-treinamentos-e-cursos-online/

Portanto, chega de dúvidas! Entre em contato agora mesmo com a nossa equipe e descubra qual a melhor opção para a sua empresa.

![Como ganhar dinheiro no Instagram [Guia 2026]](https://eucontador.com.br/wp-content/uploads/2021/09/social-media-instagram-digital-marketing-concept-3d-rendering.jpg)