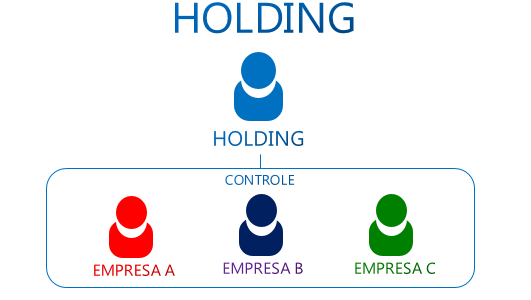

Juntamente à lei das sociedades anônimas em 1976 surgiram as holdings. O termo tem origem na palavra da língua inglesa “to hold” que se traduz como“controlar”“manter”“segurar” Existem duas modalidades que definem a divisão entre tipos de holdings:as mistas as puras.

No caso das puras este tipo de empresa busca participar nos negócios de outras companhias como sócios

No caso das mistas estas precisam participar de atividades empresariais e criar contribuições de:

- bens ou

- serviços

As holdings patrimoniais são excelentes opções na hora do planejamento sucessório quando falamos de gestão patrimonial ou de organização

No caso das heranças é possível substituir testamentos por uma indicação via contrato que indique os sucessores da sociedade.

Isso é feito com a cláusula de doação de quotas que indica a parte relativa cabível a cada herdeiro declarado no contrato

De fato, as quotas são:

- inalienáveis

- impenhoráveis

- incomunicáveis

- irreversíveis.

Organização Administrativa

Em função do modelo de funcionamento empresarial percebe-se que existe um maior nível organizacional o que contribui:

- primeiramente na gestão do patrimônio

- em segundo lugar no investimentos de grupos e famílias

De fato a modalidade diminui inconvenientes relacionados à sucessão na administração assim como na hora de diluir um patrimônio e em aspectos relacionados

A gestão do patrimônio neste caso é feita por uma entidade jurídica criada especificamente para este fim

Todos os sócios têm a possibilidade de integralizar seus bens ao capital social da empresa

Quando se dá este tipo de situação são estipuladas as quotas e os valores que correspondem a cada um assim como os direitos e limites administrativos dos envolvidos

Vale lembrar que sócios de holdings não podem se casar no regime de comunhão universal de bens como está estabelecido no código civil de 2002

Tributação das holdings

No que se refere aos tributos envolvidos também há vantagens no caso das holdings

Por exemplo:

- pessoas físicas chegam a pagar até 30% dependendo do tipo de operação,

- As holdings patrimoniais são tributadas em 13%

- quando há venda de patrimônio imobiliários paga-se 5,8%

O Imposto de Transmissão Inter Vivos (ITBI) não incide quando se integraliza capitais sociais, a não ser que a principal atividade dos bens seja de:

- compra

- venda

- aluguel

Na hora de calcular o ganho de capital também há diferenças: pessoas físicas pagam 15% do ganho da venda, enquanto as holdings contribuem com um máximo de 5,93%

Em resumo o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD) é aplicado quando quotas sejam doadas com reserva de usufruto da holding, mas como as sucessões costumam ser realizadas em vida evita-se a incidência em passivos futuros

Está claro que existem várias vantagens tributárias e econômicas com tributos quando se cria uma holdings patrimoniais para uso familiar ou quando se gerenciam bens comuns.

Em suma, a constituição de uma holding facilita a preservação do patrimônio de gerações e permite que este não seja diluído por más administrações ou heranças dos herdeiros como é comum observar

O euContador é um escritório de contabilidade online com atendimento direto e personalizado (chat, skype, whatsapp ou telefone).

Mantemos sua empresa 100% REGULARIZADA !

Comece agora mesmo!!!

![Como ganhar dinheiro no Instagram [Guia 2026]](https://eucontador.com.br/wp-content/uploads/2021/09/social-media-instagram-digital-marketing-concept-3d-rendering.jpg)